中信财富指数 立即申请

优惠活动

服务介绍

中信银行“财富管理品牌”是中信银行顺应大资管时代混业经营的趋势,携手中信集团旗下中信证券、中信信托、信诚人寿、中信建投证券、天安保险、华夏基金、信诚基金、信银国际等八家金融子公司,合力打造的财富管理综合化金融服务平台,它告别了过去以产品为中心的财富管理模式,围绕客户的真正需求,从品牌融合、产品组合、渠道整合、专业聚合的角度打造全领域、全流程的全新财富管理模式。

全球经济: 美国就业水平好于预期,欧元区企业盈利改善

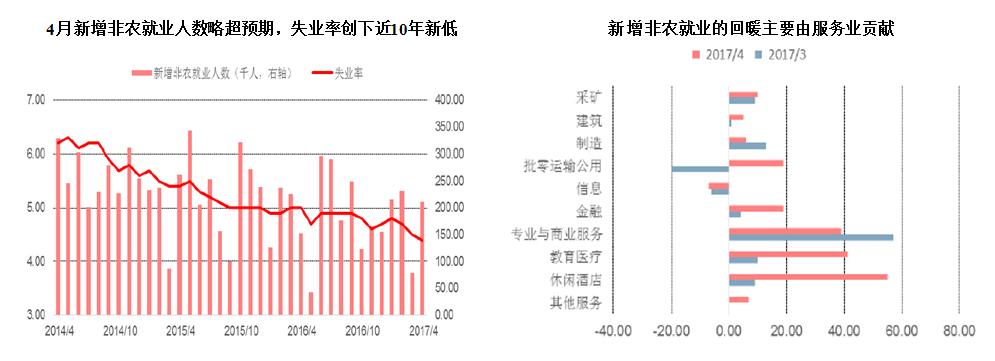

美国:美国经济仍处于复苏趋势中,非农就业数据表现较好,六月加息概率较高。

非农就业21.1万人,好于19万的市场预期;失业率降低至4.4%,为2007年三月份以来新低。

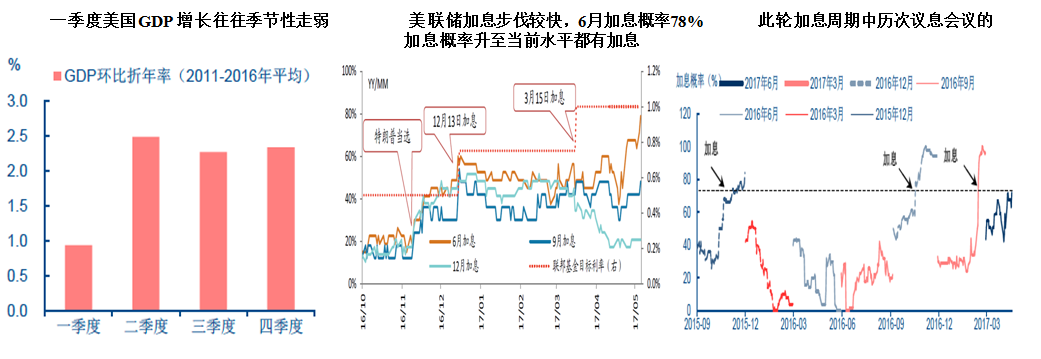

美联储5月4日会议声明表示,“一季度经济的放缓可能是暂时性的”,6月加息概率提升至83%。

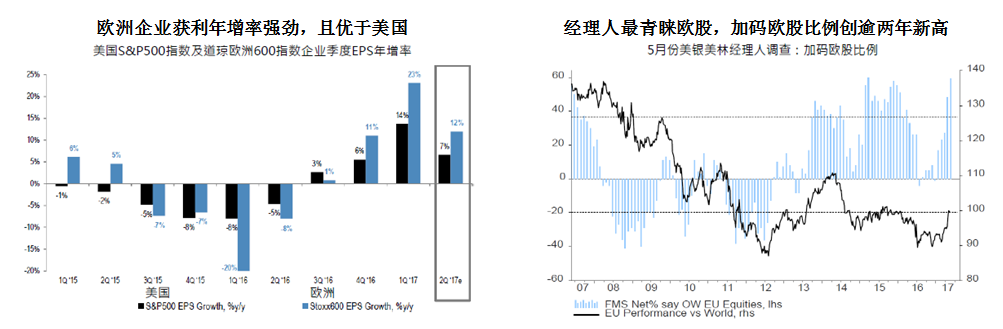

欧元区:欧央行4月议息会议对增长前景更有信心。

道琼欧洲600指数成分企业一季财报显示每股盈余年增率23%,创下逾六年新高。

德拉吉表示,现阶段与几年前相比,增长势头更加稳健且经济复苏的范围更广。

|

|

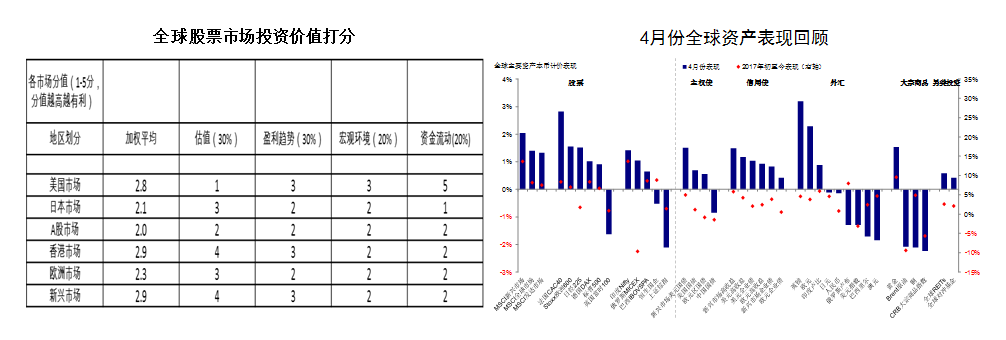

海外金融市场:股市债市表现较好,大宗商品跌势延续

|

|

美国:GDP走弱不改复苏态势,六月加息环境较为有利

|

|

欧洲经济景气回升,企业盈利向好,政治风险犹存

|

|

|

|

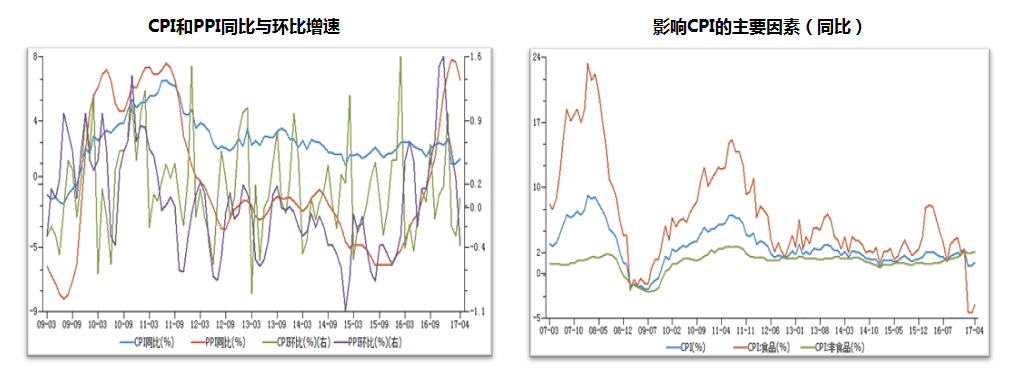

物价水平:回升回落,通胀难以成为主要矛盾

|

|

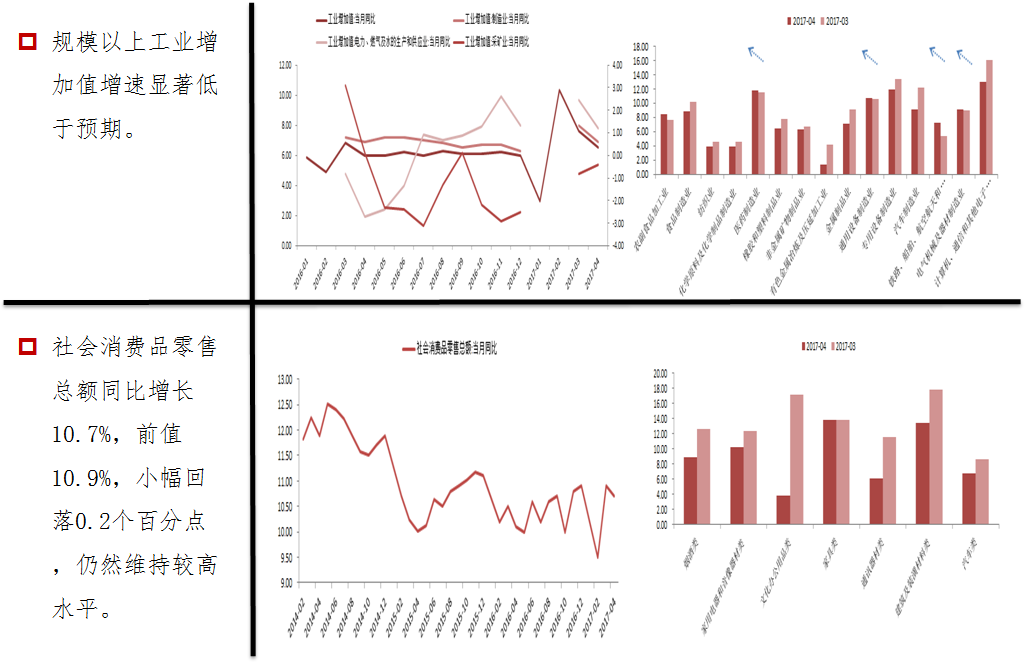

生产消费:工业生产低于预期,消费略微回落

|

|

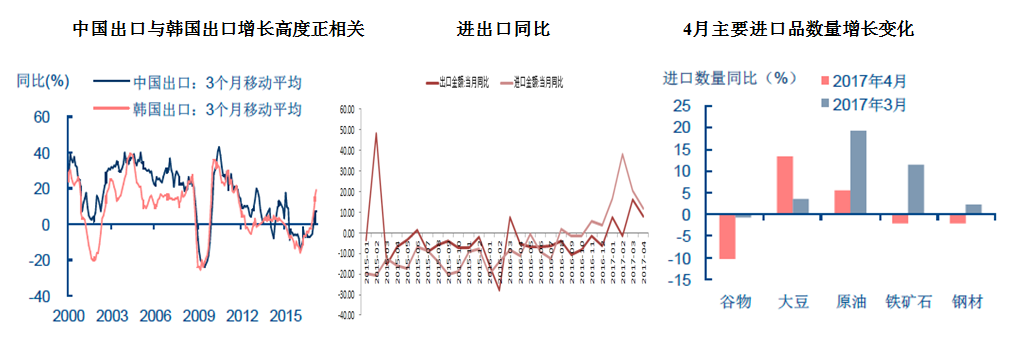

对外贸易:受海外需求及价格回落影响,增速有所放缓

|

|

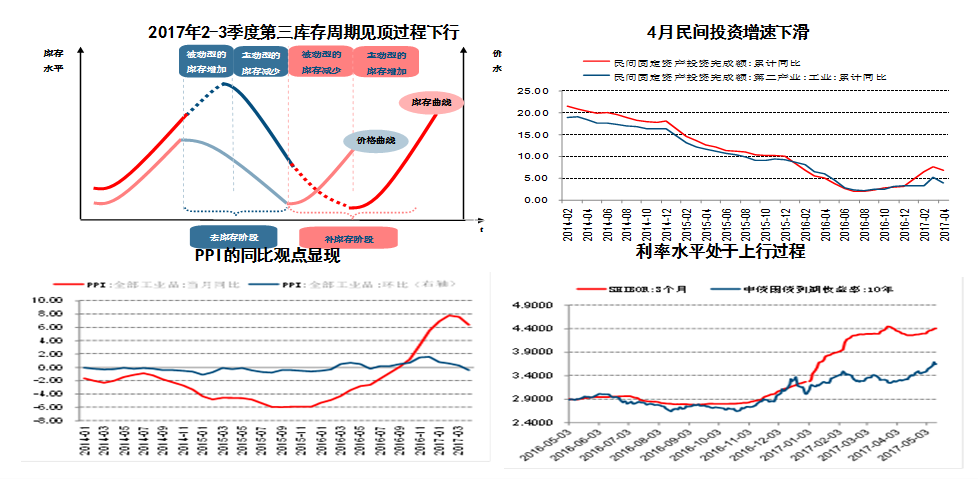

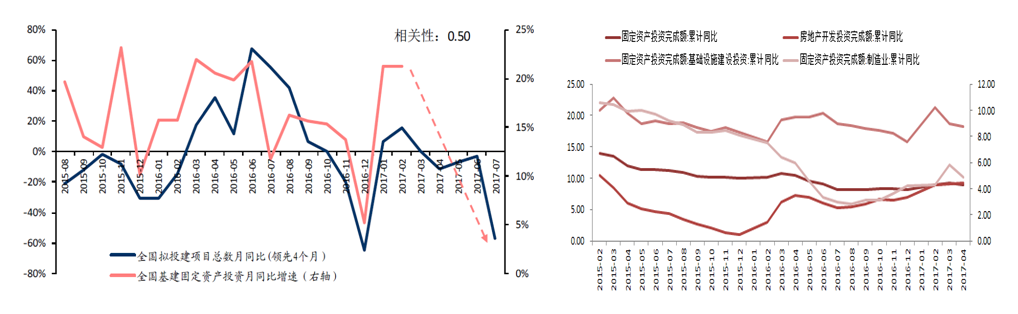

投资:制造业投资回落,基建投资增速放缓

|

|

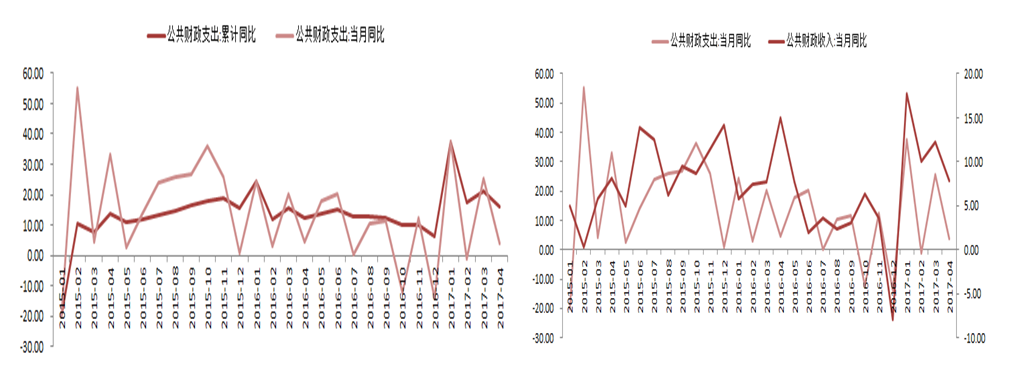

财政:财政收支有所下滑

|

|

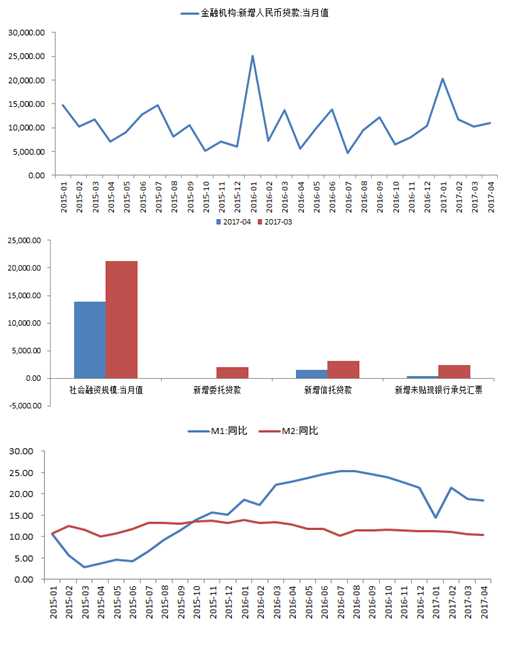

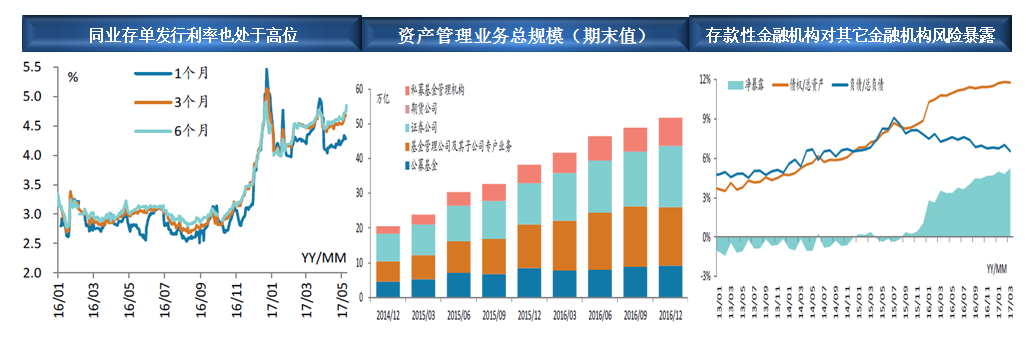

货币环境:监管趋紧引导资金脱虚向实,M1M2剪刀差收窄

|

|

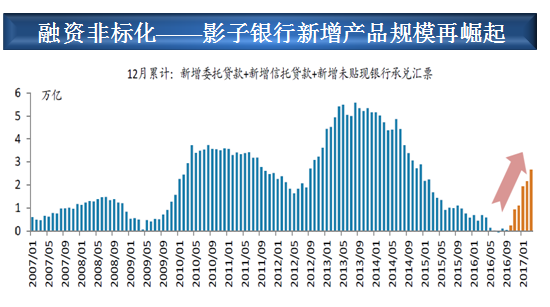

货币环境:信用环境有所恶化,影子银行或将崛起

|

|

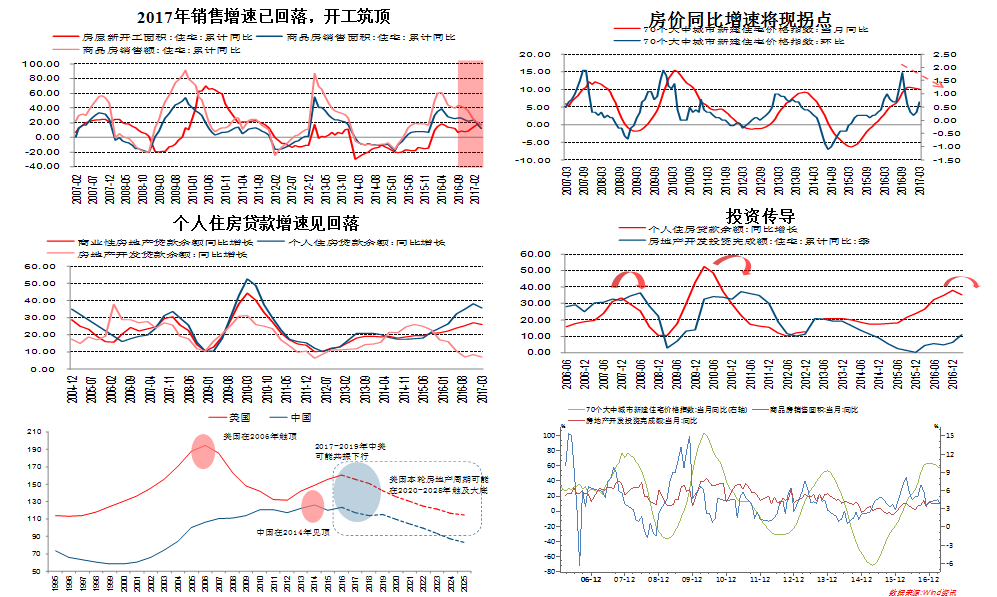

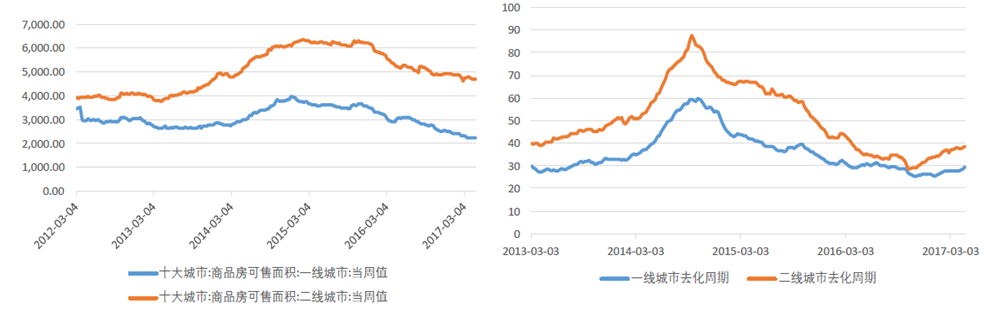

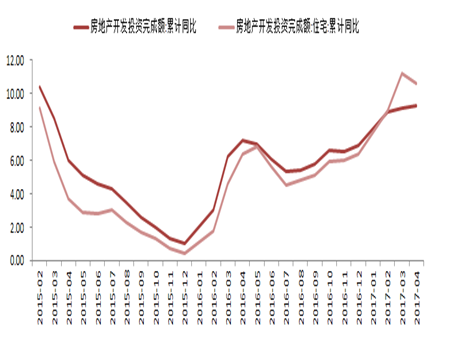

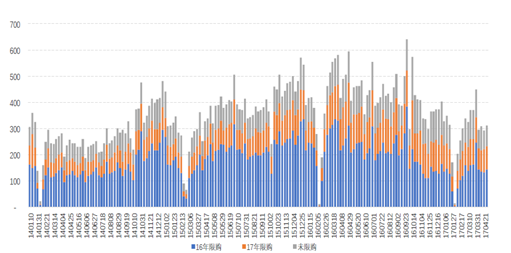

房地产:销售回落,景气见顶,投资增速压力增大

|

|

|

|

监管专题:“一行三会”重拳出击,监管风暴不断升级

|

|

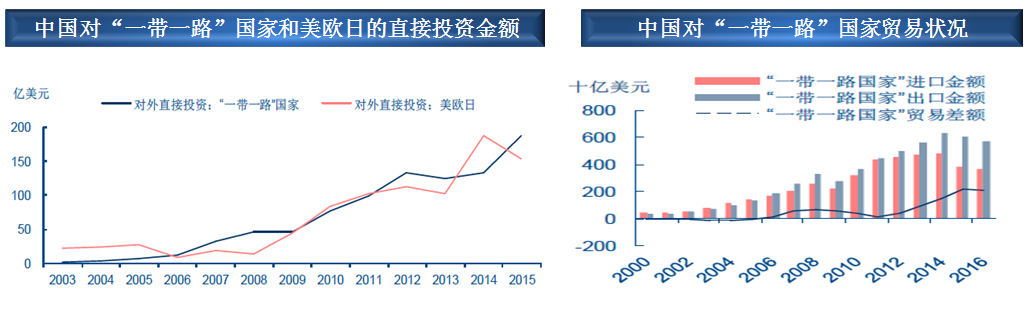

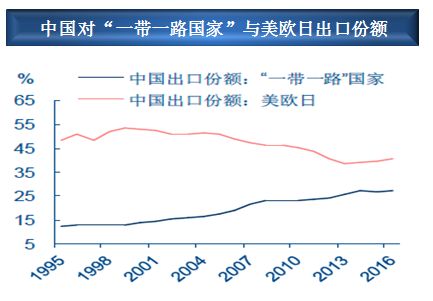

一带一路专题:寻求全球化和中国经济增长的新动力

|

|

现金类资产:做好流动性安排,抵御投资风险

|

|

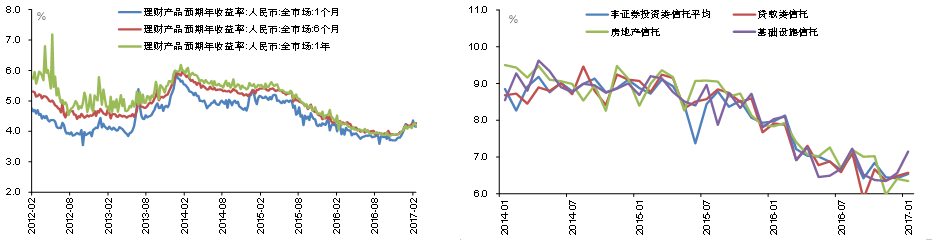

类固收资产:提前布局,择优配置

2017年一季度,基础产业信托发行规模415.2亿元,同比减少36%。主要原因是部分项目转向城投债及PPP融资、财政部加强对地方政府举债管理。

一季度房地产信托产品发行规模411.3亿元,同比增长10%。今年房企债券、信贷融资渠道全面收紧,部分房企转向信托寻求融资。

信用风险整体提升,区域及公司分化

|

|

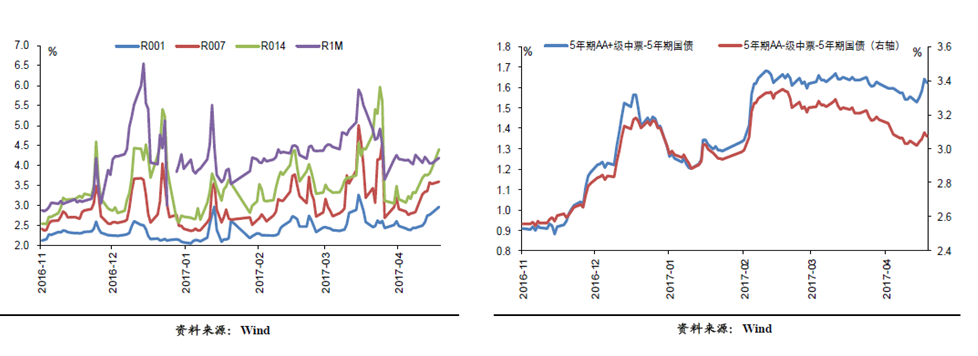

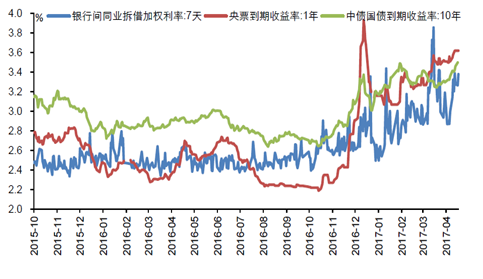

债券:监管趋紧,利率上行

专注金融去杠杆、防风险,市场流动性稳中偏紧;政策收紧对前期债市负面影响显著,国债收益率上行明显。部分银行

委外赎回传言,导致债市出现明显调整,叠加月末因素,流动性紧张加剧,10年期国债收益率一度突破3.6%。

|

|

债券:建议委托专业投资机构捕捉较为稀缺的投资机会

|

|

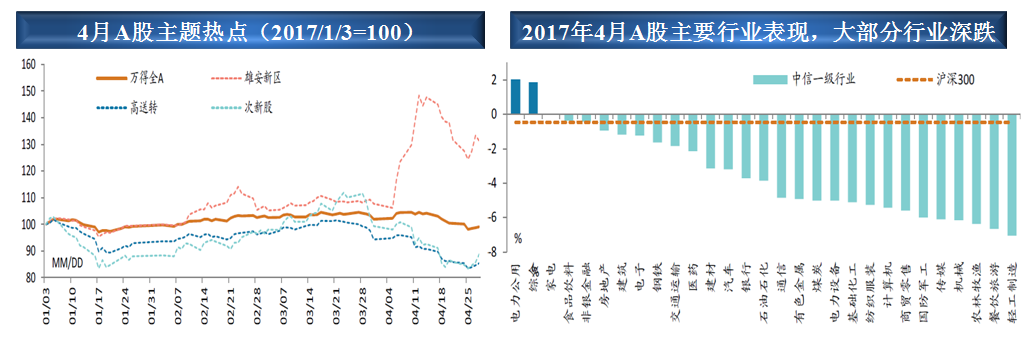

权益类资产:当主题过热遭遇监管趋严,市场分化明显

|

|

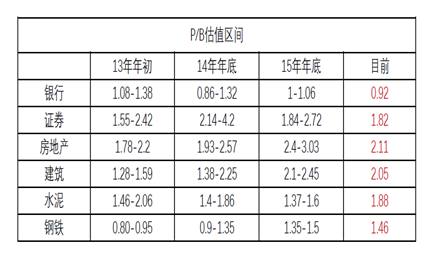

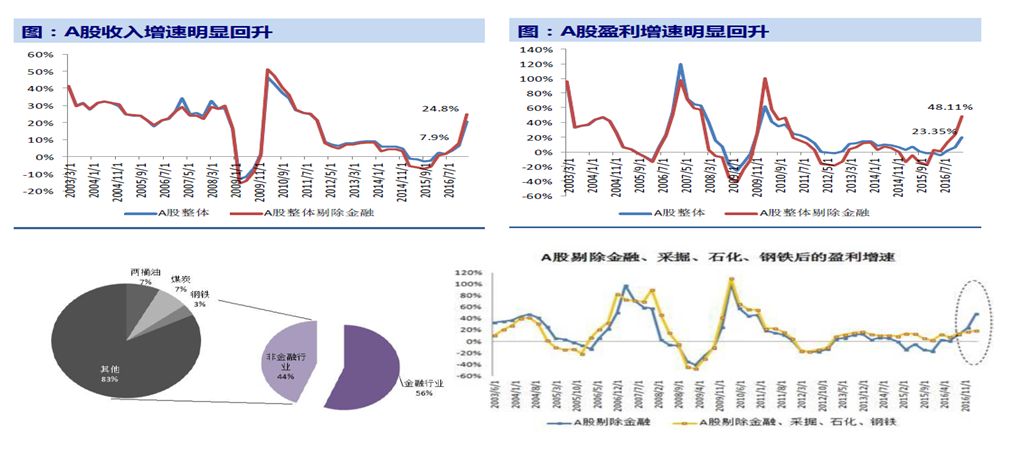

权益类资产:周期因素驱使,盈利高点隐现

|

|

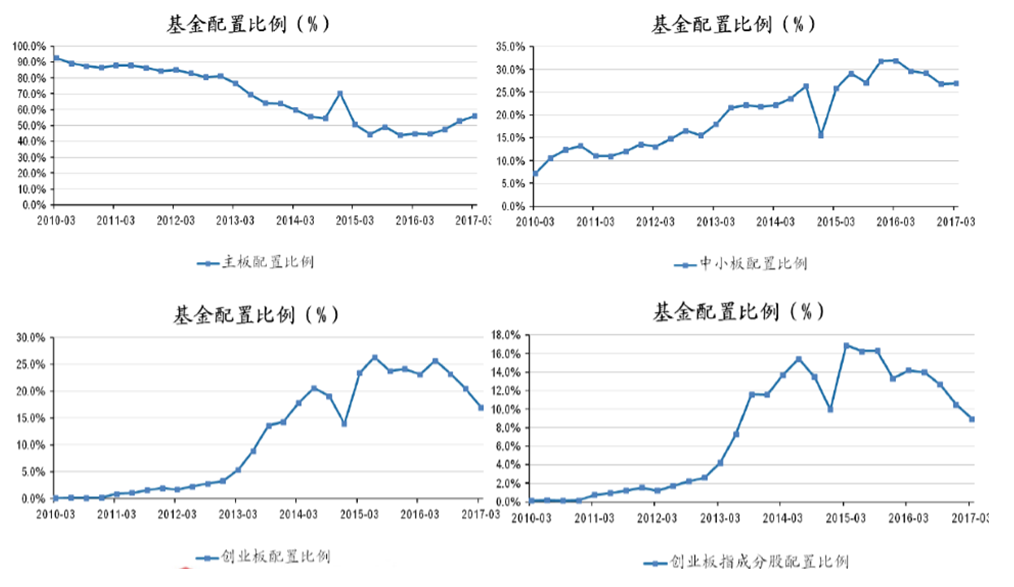

权益类资产:基金一季报仓位情况

|

|

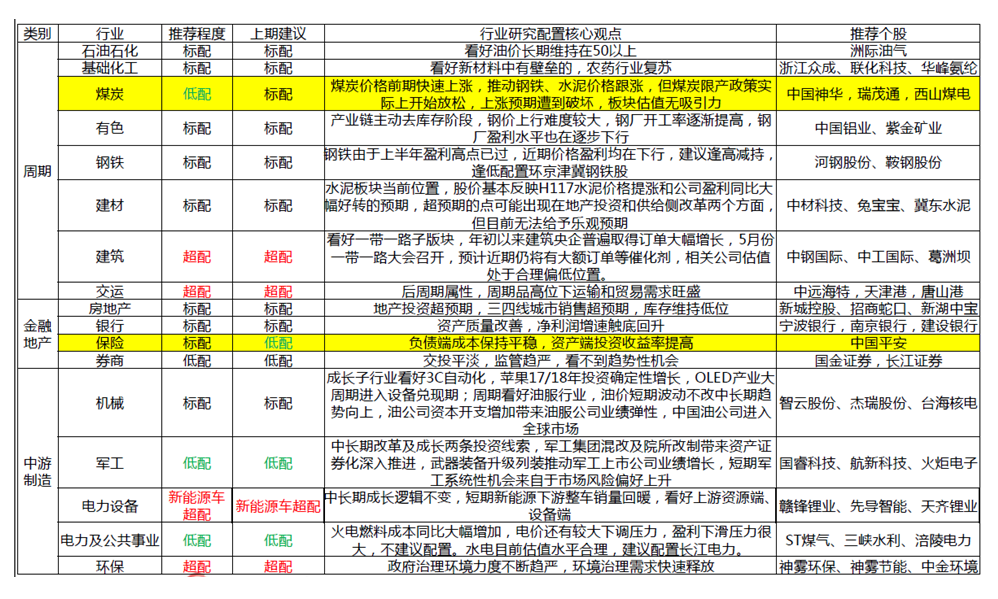

行业配置建议

|

|

行业配置建议

|

|

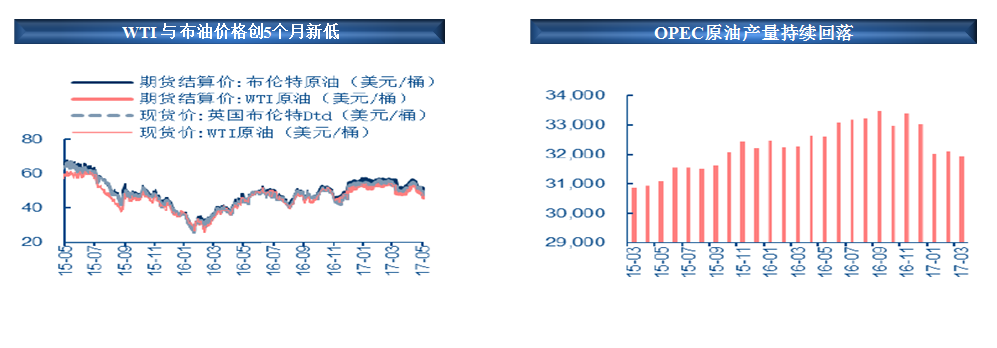

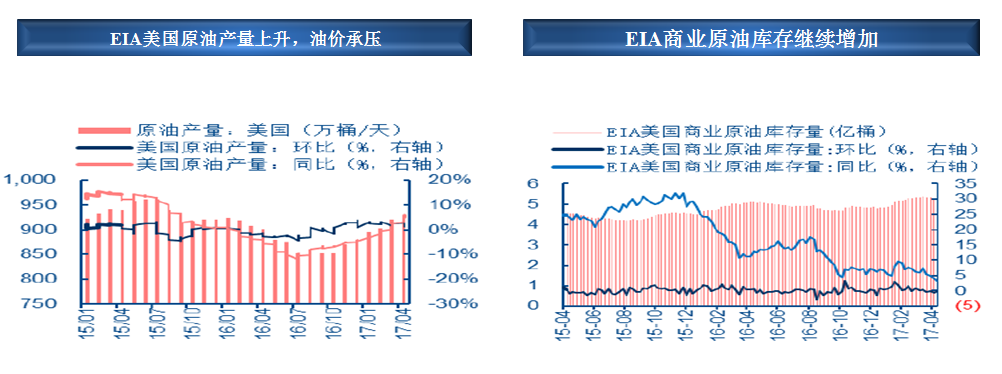

大宗商品:原油市场前期回顾

|

|

大宗商品:原油市场未来展望

|

|

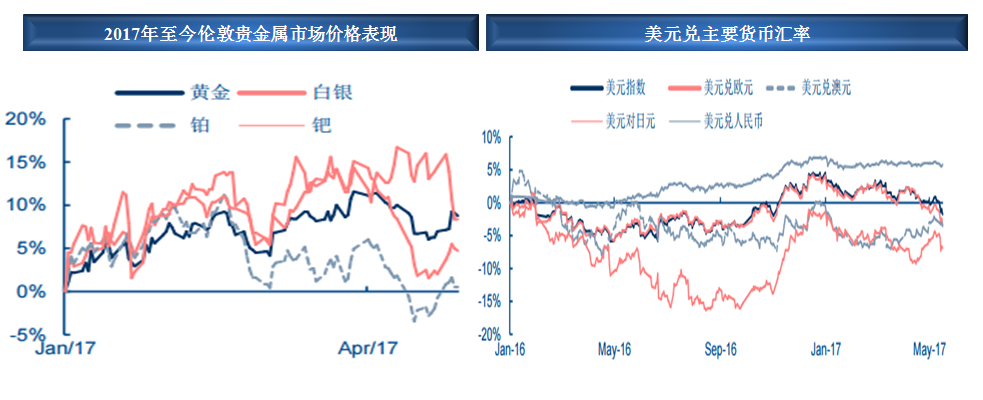

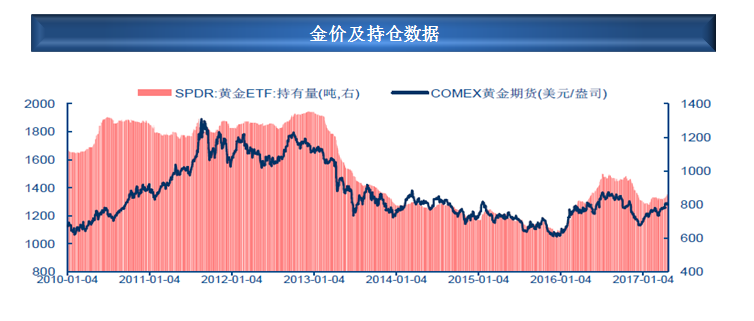

大宗商品:黄金市场前期回顾

|

|

大宗商品:黄金市场未来展望

|

|

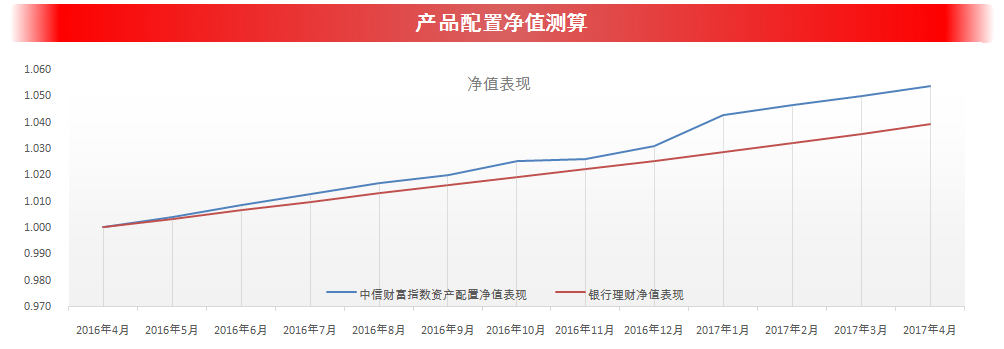

类固收资产:提前布局,择优配置

| 资产类别 | 本期权重 | 上期权重 | 比例变化 (本期-上期) |

| 现金类资产 | 23% | 20% | +3% |

| 类固定收益类资产 | 30% | 30% | 0% |

| 债券 | 10% | 10% | 0% |

| 权益类资产 | 25% | 25% | 0% |

| 大宗商品 | 12% | 15% | +3% |

配置比例

| 2016年 6月 |

2016年 7月 |

2016年 8月 |

2016年 9月 |

2016年 10月 |

2016年 11月 |

2016年 12月 |

2017年 1月 |

2017年 2月 |

2017年 3月 |

2017年 4月 |

2017年 5月 |

2017年 6月 |

|

| 现金类资产 | 25% | 25% | 25% | 28% | 28% | 26% | 24% | 30% | 30% | 25% | 20% | 20% | 23% |

| 类固收资产 | 30% | 30% | 27% | 27% | 27% | 27% | 25% | 25% | 25% | 25% | 30% | 30% | 30% |

| 债券 | 10% | 10% | 10% | 10% | 10% | 10% | 10% | 8% | 8% | 10% | 10% | 10% | 10% |

| 权益类资产 | 25% | 20% | 20% | 20% | 20% | 22% | 25% | 22% | 22% | 25% | 25% | 25% | 25% |

| 大宗商品 | 10% | 15% | 18% | 15% | 15% | 15% | 16% | 15% | 15% | 15% | 15% | 15% | 12% |

|

|

本资料所载的市场研究信息是由中信银行、中信证券、中信信托、信诚人寿、中信建投证券、天安财险、华夏基金、信诚基金共同参与制作。特别鸣谢招商基金、拾贝投资对本期报告给予的宝贵支持!

本资料所载的研究信息及结论、收益表现通常基于特定的假设条件,并不涉及对具体证券、金融工具或者金融产品在具体价位、具体时点、具体市场表现的判断,因此不能够等同于带有针对性的、指导具体投资的操作意见。本资料仅供订阅人参考之用,不是或不应被视为出售、购买或认购证券或其它金融工具的要约或要约邀请。个人投资者如需使用本资料,须寻求专业人士的指导,自主作出投资决策并自行承担投资风险。若因不当使用相关信息而造成任何直接或间接损失,中信银行、中信证券、中信信托、信诚人寿、中信建投证券、天安财险、华夏基金、信诚基金及其他参与合作机构不对使用本资料涉及的信息所产生的任何直接或间接损失或与此有关的其他损失承担任何责任。

感谢您给予的理解和配合!