13幅图,带你透视A股风格!

01

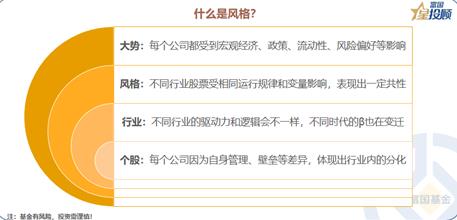

什么是风格?风格介于大势和行业间,是一种类属特征。一般而言,一个股票会具有四重属性,自上而下看,包括大势属性、风格属性、行业属性和个股属性,其中,风格属性是跨行业的相似属性。事实上,随着经济波动被熨平,风格、行业的重要性也愈发凸显。

02

风格如何划分?不同维度可以划分为不同的“性格”。按投资属性,可分为价值和成长;按市值属性,可分为大盘和小盘;按估值属性,可分为高估值和低估值;按价格属性,可分为高价股和低价股;按行业属性,可分为周期、消费、金融和科技。

03

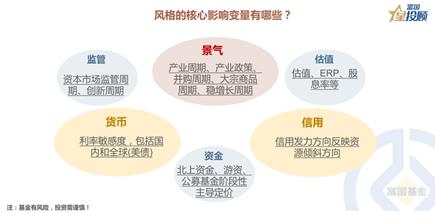

风格是由什么决定?核心影响变量又有哪些?当然,不同市场环境、不同分类风格下,影响因子会有所差异。但整体而言,景气、货币、信用是核心驱动力,资金、监管、估值是辅助指标。而且更为重要的不是绝对值,而是相对强弱。

04

成长VS价值,相对盈利决定风格的中期趋势。长期看,股票市场是个“称重机”,股价围绕盈利上下波动;同样,相对盈利趋势的强弱也会决定“风格”的风向偏向哪一方。然而,相对业绩优势是后验的,把握产业趋势才有前瞻性。13-15年智能手机加速渗透引领移动互联网周期,成长占优;16-18年供给侧改革,价值占优;19-21年“新能源+”与半导体等国产替代崛起,成长再度占优。

05

信用周期和风格没有直接的关系,关键是发力方向。11-12年,信用发力方向在价值:稳增长的主要抓手是宽货币、宽基建、促消费。13-15年,信用发力方向在成长:产业政策打理促进战略新兴产业发展,设立新兴产业创投基金等形式宽信。19-21年,信用发力方向在成长:科创板打通新经济宽信用渠道,还有绿色贷款等结构性信贷支持。

06

大盘VS小盘,4年一个周期,往复使然。2012年底-2016年底,转型升级、外延并购逻辑让小盘在经济疲软下,拥有增长预期和业绩优势;2017年年初至2021年年初,外资流入、业绩稳健、“剩者为王”等逻辑让大盘蓝筹估值大幅抬升;2021年初至今,大盘交易拥挤、政策力挺专精特新、小盘性价比更优,而且无论从时间还是空间的维度看,小盘行情或还未到音乐停止时。

07

一般而言,利率上行偏大盘,利率下行偏小盘。利率上行期通常对应着经济复苏乃至走向繁荣,如果经济复苏力度很强,通常会有比较极致的大盘占优行情;而利率下行、流动性宽松时,市场活跃度提高,也容易出现小盘股行情。但要注意的是,利率只是风格轮动的催化剂,并不能“一锤定音”,所以还得结合其他因子综合评判。

08

高估值VS低估值,和牛熊行情切换息息相关。若用“低市盈率指数/高市盈率指数”来看高低估值的占优情况,一个很明显的现象是,自2009年以来,和A股的走势呈现较为明显的负相关性。换句话说,牛市高市盈率占优、进攻为主,熊市低市盈率占优、防守为重。

09

何时“白菜价”抢购潮?居民资金入市是关键。高价股指数跑赢并没有明显的规律,但低价股指数占优出现的局面是相似的。那就是低利率环境下居民资金加速入市,A股新增投资者大幅增加,基本每七年出现一次。

10

周期行情,盯住价格。周期股作为价格敏感性行业,会及时反映量和价的变化,本质还是供需格局的变化,需求决定方向、供给决定弹性。一个较好的观察指标是PPI,因为供需变动会直接体现在价格变化中。2005年以来,周期显著战胜大盘的三个时期都是PPI上行的阶段,如2007年、2010年、2021年。

11

科技行情,产业逻辑是灵魂。复盘2009年以来的5轮大级别科技股行情:09-10年的苹果产业链、2013年的移动互联网、2015年的互联网+、2017年的半导体、2019年的5G+自主可控,可以发现,科技浪潮是行情启动的钥匙,而杀手级的应用或者产品是行情持续的核心。

12

消费行情,高通胀时期占优。回顾历史,在通胀预期明显回升并处于高位的阶段,消费风格更为占优,一旦通胀整体回落,甚至出现通缩预期,消费风格会有所褪色。但是自2017年以来,随着外资进入、核心资产崛起,消费有了穿越周期的力量,不再只是抗通胀神器。

13

金融行情:实体融资需求向上时占优。对于金融板块,若实体融资需求改善,意味着资产质量和盈利能力会有所提振。一个较好的观测指标是中长期贷款,能更好地反映实体经济的真实融资需求。从历史看,当新增中长期贷款同比增速向上时,金融相对大盘会有一定超额收益。

*本文图片、内容来自“富国星投顾”公众号对中信银行微生活的转发授权

风险提示:基金有风险,投资需谨慎。本文内容仅供参考,在任何情况下不作为对任何人的投资建议或出售投资标的的邀请。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。指数及基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金净值会因为证券市场波动等因素产生波动,投资者需根据自身的风险承受能力、投资期限和投资目标,谨慎选择合适的产品并详细阅读产品法律文件。基金投资策略、投资范围、基金经理等相关信息,可前往银华基金官网的信息披露板块查询了解。

注:本文仅代表富国基金在发布时的设想、分析及见解,并不代表中信银行全部立场,亦不构成对任何人的投资建议,本报告只供一般参考之用,不应被视为专业投资意见或任何产品的要约或邀请,投资者应独立决策并自行承担风险。市场有风险,投资需谨慎。数据来源:Wind。