运作公告

中信理财之财富成长一期(理财编号:T13003)2011年8月投资公告

- 2011-09-09 19:28

- 来源:

尊敬的客户:

您好!您所投资的中信理财之财富成长一期2011年8月投资情况如下:

一、产品净值及收益

截至2011年8月31日,中信理财之财富成长一期(理财编号:T13003)每份净值为1.0575元。和上期末相比,净值下跌0.0016元,跌幅0.15%。

| 8月31日 | |

| 每份净值 | 1.0575元 |

| 每万份累计净收益 | 575元 |

说明:

1.本产品场外申购所持有的开放式基金以估值日基金净值估值,估值日暂停估值的,以监管机构指定的专业报纸公开公布最近一个工作日基金净值计算。

2.本产品通过交易所市场购买的ETF、LOF、封闭式基金按照估值日收盘价估值,若估值日遇该基金停牌则按照最近一个交易日的收盘价估值。

3.本产品持有的开放式基金如遇分红,该红利于除权日当日计入产品收益。

4.本产品网上申购中签的股票未上市部分,按申购价格计算净值。

5.本产品网上申购中签的股票中已上市但未卖出部分,按估值日收盘价格计算净值。

6.本产品每份初始净值1元。净值已扣除管理费。

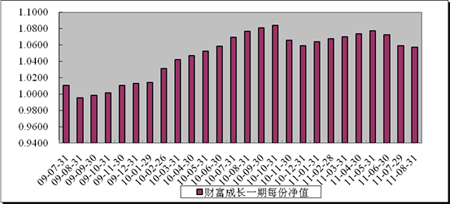

财富成长一期每份净值变化如下图所示:

二、本月市场回顾与投资小结

1.市场回顾

债券市场,8月份,债券市场先涨后跌。上、中旬,受到资金面改善和欧美危机进一步深化影响,债券市场迎来反弹;下旬,受保证金存款纳入存款准备金交存范围影响,资金面再次收紧,债券市场再次下跌。

从8月份表现来看,表现最差的是3-5年中票总财富指数,下跌0.45%;表现最好的是中债金融债总财富指数,上涨0.22%。

从1-8月份累计表现来看,表现最差的是中债企业债总财富指数,下跌0.25%;表现最好的是7-10年期国债总财富指数,上涨0.79%。

| 名称 | 2011年8月31日 | 2011年7月31日 | 涨跌幅(%) | 2011年累计涨跌幅(%) |

| 中债综合财富指数 | 135.19 | 135.11 | 0.06 | 0.64 |

| 中债国债总财富指数 | 131.73 | 131.81 | -0.06 | 0.72 |

| 中债金融债总财富指数 | 132.97 | 132.68 | 0.22 | -0.21 |

| 中债企业债总财富指数 | 111.59 | 112.06 | -0.42 | -0.25 |

| 中债中票总财富指数 | 115.26 | 115.43 | -0.14 | 0.62 |

| 7-10年期国债总财富指数 | 135.19 | 135.17 | 0.02 | 0.79 |

| 3-5年企业债总财富指数 | 123.43 | 123.87 | -0.36 | 0.49 |

| 3-5年中票总财富指数 | 115.81 | 116.33 | -0.45 | 0.20 |

股票市场,8月份美国信用评级遭调降以及欧债危机继续恶化等海外市场利空对A股市场冲击较大,加上7月CPI再度创出新高,市场恐慌情绪急速升温,导致上证综指再度探得本轮调整新低2437点。

海外方面,由于美国信用评级遭调降以及欧债危机显露恶化迹象,发达国家和新兴市场普遍出现巨大跌幅和波动,美股各大板块基本也是出现较大跌幅,只有消费和公用事业等板块显露防御特性。总体来看,8月份中国A股市场表现略强于海外市场。

截至8月30日,上证综指跌5.03%,沪深300跌5.16%,中证500指数跌3.82%,中小板跌2.13%。板块方面,食品饮料、餐饮旅游、农林牧渔、信息服务和轻工制造表现排在前五位。

期末资产组合状况

| 投资品种 | 市值 | 市值占净值比例 |

| 现金及其他货币资产 | 38201759.17 | 26.25% |

| 债券 | 82834477.58 | 56.92% |

| 债券型基金 | 2594425.56 | 1.78% |

| 股票 | 42000 | 0.03% |

| 其他资产 | 23722329.02 | 15.84% |

注:1、资产组合中含已计未提的管理费。

2、其他资产主要包括应收利息等不包含在主要投资产品范围内的资产。

2.投资小结

权益类方面,投资顾问上月对市场判断相对比较谨慎,认为市场主要为窄幅震荡行情。8月市场弱势下跌,财富成长一期计划继续空仓,较好地规避了权益类品种下跌导致的市场风险。

债券方面,参与国电转债申购,并且小规模购买了5年期AAA中煤中期票据,并继续进行流动性管理。

三、后市展望与投资策略

1.后市展望

债券市场,9月份债券市场影响因素:

(1)通胀压力,未到拐点。投资顾问预测8月份CPI将在5.9-6.0%之间,而9月份受中秋和国庆因素影响,较8月份将有一定反弹,通胀压力仍保持高位。

(2)政策预期,投资顾问测算8月份M2同比增速将继续控制在15%以内,央行在出台保证金存款缴纳准备金政策后,已经没有准备金率上调和公开市场大量回笼流动性的政策空间,年内加息预期也将控制在1次以内。9月份政策紧缩力度不会改变。

(3)资金面,再次收紧。8月29日7天回购利率为4.4%,投资顾问测算8月份超储率在1.2%以内,9月份也不会上升。9月份保证金将缴纳准备金1500亿左右,同时受到季末效应,投资顾问认为资金面将再次收紧,7天回购利率将稳定在4.5%以上。若央行没有相应的对冲策略出台,9-12月份7天回购利率均值至少在4%以上。

(4)债券供求。A.利率产品,9月份供给高峰仍未过去,其中国债供给1500-1700亿,政策性金融债供给1300-1600亿,较7-8月份仅小幅下降。B.信用产品,预测9月份企业债、中票和公司债供给量在1000亿以上,高于7-8月份。

(5)收益率水平。利率债,政策性金融债收益率接近2008年高点水平;高评级信用债, AAA级信用债收益率上升空间非常有限。

综合来看:投资顾问认为9月份,资金面再次收紧,且在12月份之前将保持紧张的预期下,债券收益率仍有一定上升空间,但下降空间有限,因此9月份债券市场将维持弱市盘整;中长期来看,债券市场配置价值突出,建议在CPI显著下滑且资金面最紧时期(预测在9月底和10月份),进行大规模配置。

股票市场,A股目前周期类行业的估值总体已经处于历史低点。投资顾问认为,目前影响A股的主要是市场流动性,主要风险是经济结构调整导致的短期固定资产投资增速下滑。

9月外围市场仍将有极大的可能大幅波动,但投资顾问认为A股的主要矛盾在国内,外围市场的波动对A股影响非常小。值得关注的是,随着债务问题爆发,欧美的经济长期增长预期大幅降低,因此近期的QE3预期难以抬升大宗商品的价格。

从流动性的角度看,投资顾问认为总体偏紧格局不会改变。就9月份的资金面而言,总体到期资金同8月份持平,约为2290亿元。由于房地产调控过多导致的宏观经济中的短期风险尚未完全释放,因此周期类行业仍不会有明显的投资机会。

基本结论:九月大盘预计将保持低位震荡格局,市场应该没有系统性的上升机会,股票投资要想获取绝对收益的唯一办法是,自下而上的深入挖掘个股,以期能发现不多的机会。

2.投资策略

权益类市场,投资顾问判断A股指数主要为震荡探底的行情。目前市场估值已在历史底部附近,A股市场大幅下跌的概率不大。但短期内由于通胀反复、经济预期不明朗、央行政策紧缩力度不减等原因,A股低位震荡探底的走势仍将延续。因此投资顾问认为市场大概率上呈现反复震荡、逐阶探底的运行态势。如股指进一步下探,关注超跌反弹的行情。行业上相对看好大盘、银行股,因此关注50ETF等基金。

策略上以绝对收益的思路管理账户,通过控制权益类总仓位来控制账户的风险,择机精选流动性好的基金进行投资。

固定收益方面,不同的债券品种月度策略如下:

(1)利率债:5年国债收益4%以上逐步建仓,由于未来短期看不到降息预期,10年国债下行空间有限,建议回避。1-3年金融债在资金面问题解决后应当逐步缩小与同期限央票国债的利差。

(2)信用债:关注一级市场的天量发行对二级市场的影响。当前在收益率曲线较平的情况下,收益水平逐步或已经达到历史高点,应当关注近期发行的含权高等级信用债,其所含有的看涨期权价值在收益率下行或者曲线调整时将逐步体现价值。

(3)债券型基金:关注由于转债下跌带来的封闭债基的净值的波动。

(4)可转债:目前转债定价体系出现混乱,当前转债的安全边际需要向纯债收益靠拢,由于目前基本面不利于股市,转债应该予以回避。

产品各管理人共同珍惜产品投资人对我们的投资和信任。投资顾问将继续奉行审慎投资、规范运作的管理原则,勤勉尽责地为提高账户收益率、实现客户资产价值最大化而努力。

感谢您对中信银行的大力支持!

中信银行

2011年9月9日