运作公告

中信银行私人银行之增强债券型投资专户(增强3号)2014年3季度投资公告

- 2014-10-21 22:55

- 来源:

尊敬的客户:

您好!中信银行私人银行之增强债券型投资专户(增强3号)2014年3季度投资情况如下:

一、业绩表现

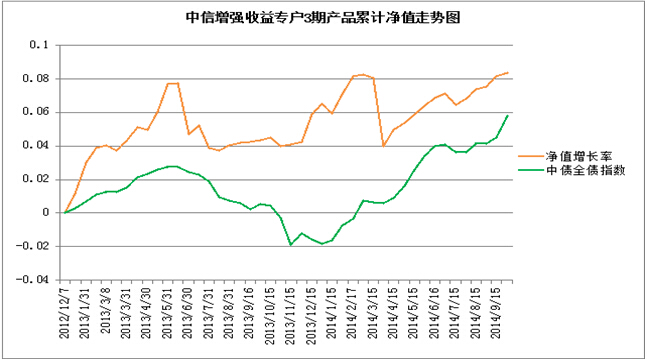

截至2014年9月30日,本产品单位净值为1.0837元,累计单位净值为1.1237元。

本产品成立日为2012年12月7日

投资评述:三季度股票市场整体大幅上行,走出近五年来的单季最佳,债券市场主要分为先跌后盘再涨三个阶段,收益率曲线呈现平坦化特征。中信增强3号保持审慎投资策略,报告期产品净值稳健上行1.16%。

二、本期市场回顾

1、国内宏观经济环境概述

2014年上半年GDP同比增长7.5%,环比增长2.0%。1-8月份,规模以上工业增加值扣除价格因素同比增长8.5%,其中8月份同比增长6.9%,比7月份回落2.1个百分点。1-8月份全国固定资产投资(不含农户)方面,同比名义增长16.5%,增速比1-7月回落0.5个百分点,8月份环比增长1.23%,其中民间固定资产投资占比64.9%,与1-7月份持平。1-8月份全国房地产开发投资同比名义增长13.2%,增速比1-7月份回落0.5%,其中住宅投资占比68.1%,同比增长12.4%,增速回落0.9个百分点。8月份,社会消费品零售总额21134亿元,同比名义增长11.9%。

9月份CPI(全国居民消费价格总水平)同比上涨1.6%,环比上涨0.5%,1-9月平均,全国居民消费价格总水平比去年同期上涨2.1%。9月PPI(工业品出厂价格)同比下降1.8%,环比下降0.4%,1-9月平均,工业生产者出厂价格同比下降1.6%。9月份制造业PMI为51.1%,与上月持平。

进出口方面,1-9月份我国进出口总额31625.96亿美元,同比增长3.3%,其中,出口同比增长5.1%,进口同比增长1.3%;9月份进出口总额3964.32亿美元,同比增长11.3%,环比增长8.0%,其中,出口同比增长15.3%,进口同比增长7.0%。货币供应方面,8月人民币贷款增加7025亿元,同比少增103亿元,广义货币(M2)余额同比增长12.8%,狭义货币(M1)余额同比增长5.7%。

2、国内资本市场回顾

(1)股票市场回顾

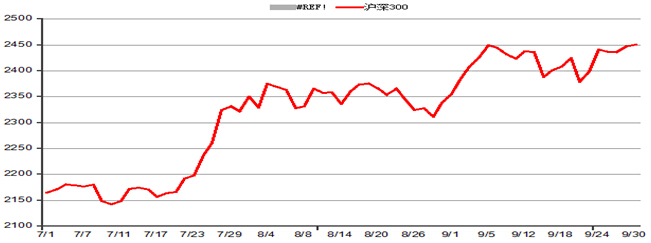

三季度A股市场整体大幅上行,走出近五年来的单季最佳,问鼎全球主要股市。具体而言,上证综指上涨15.40%,深圳成指上涨10.04%,沪深300指数上涨13.20%,中小板指和创业板指三季度内分别上涨16.90%和 9.69%。分板块来看,国防军工行业上涨超过35%,表现最佳,钢铁、交通运输等行业亦涨幅居前,除银行、传媒行业外,其他行业涨幅均超10%。

沪深300指数变化趋势线

(2)债券市场回顾

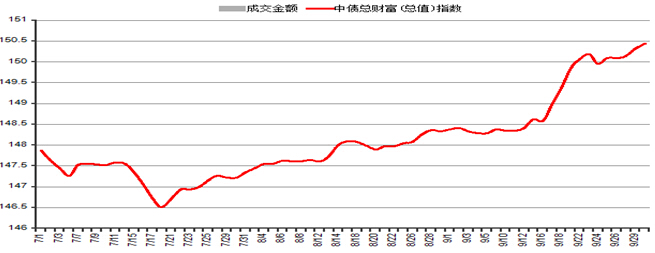

三季度债券市场主要分为先跌后盘再涨三个阶段,收益率曲线呈现平坦化特征,期限利差进一步压缩至历史极低位置。其中,中债全债指数上涨1.62%,中债国债指数上涨1.14%,中债金融债指数上涨2.09%,中债企业债指数上涨2.32%。

中债全债指数变化趋势线

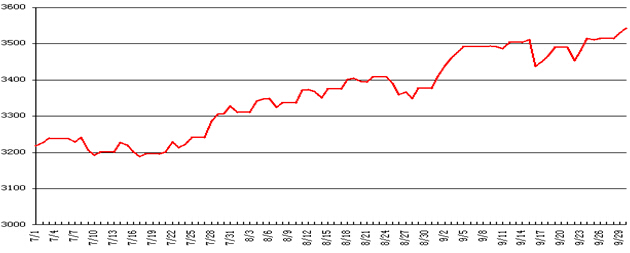

(3)基金市场回顾

三季度市场强劲反弹助推基金净值大幅上涨,其中偏股型基金表现尤为突出。具体来看,天相开放式基金指数上涨10.13%,其中股票开放型基金上涨12.80%,指数开放型基金上涨13.69%,混合型基金上涨9.77%,债券型基金上涨3.29%,封闭式基金上涨10.90%。

天相开放式基金指数走势图

各指数三季度涨跌幅情况一览表

| 指数名称 | 三季度 | 今年以来 |

| 沪深300指数 | 13.20% | 5.19% |

| 中债全债指数 | 1.62% | 7.76% |

| 天相开放型基金指数 | 10.13% | 8.19% |

三、投资回顾

7月债券市场在基本面、资金面等多重利空之下,出现明显调整。随后两个月,货币信贷和工业增加值数据相继大幅跳水,经济加速下行压力突显;政策方面,央行货币宽松政策持续加码,持续定向降准降息,两次下调正回购利率,并向五大行投放5000亿SLF,政策放松为债市上行提供了重要的支撑力和催化剂。整体上债市持续上扬,利率品种长端下行幅度达50BP,信用品种收益率也有较大幅度的下行。

投资顾问保持审慎投资策略,报告期产品净值稳健上行1.16%。

期末资产组合状况

| 投资品种 | 市值(单位:元) | 市值占净值比例 |

| 债券投资 | 41,077,084.68 | 83.12% |

| 基金投资 | 6,253,959.93 | 12.65% |

| 现金及其他 | 1,960,889.81 | 3.97% |

四、下阶段市场展望及投资策略

债券市场下阶段有望继续走牛,利率品种收益率将震荡下行或加速下行,信用品种中,中高资质城投债及产业债仍会有较佳表现。具体来看,四季度经济增速与三季度持平或略差,有一定加速下滑的可能性,基本面对债市中性或有利;资金面维持宽松,利好债市;政策面上监管趋严,城投债务替代,货币政策保持宽松,同样利好债市;供给方面,四季度利率、信用品种供给均下降,也对债市有利;临近年末获利了结情绪渐浓,各类利差偏窄,对债市不利。

投资顾问建议维持总体仓位稳定的同时,密切关注市场的交易性机会。

产品各管理人共同珍惜产品投资人对我们的投资和信任。继续奉行审慎投资、规范运作的管理原则,勤勉尽责地为提高账户收益率、实现客户资产价值最大化而努力。

感谢您对中信银行的大力支持!

中信银行

2014年10月21日