运作公告

中信理财之财富成长计划2期(理财编码:T13004)2013年5月投资公告

- 2013-06-13 12:00

- 来源:

尊敬的客户:

您好! 您所投资的中信理财之财富成长计划2期(理财编码:T13004)2013年5月投资情况如下:

一、产品净值及收益

截至2013年5月31日,中信理财之财富成长计划2期每份净值为1.1415元。和上期期末相比,净值上涨0.0161元,涨幅为1.43%。

| 2013年5月31日 | |

| 每份净值 | 1.1415 |

| 每万份累计净收益 | 1,415 |

说明:

1.本产品场外申购所持有的开放式基金以估值日基金净值估值,估值日暂停估值的,以监管机构指定的专业报纸公开公布最近一个工作日基金净值计算。

2.本产品通过交易所市场购买的ETF、LOF、封闭式基金按照估值日收盘价估值,若估值日遇该基金停牌则按照最近一个交易日的收盘价估值。

3.本产品持有的开放式基金如遇分红,该红利于除权日当日计入产品收益。

4.本产品网上申购中签的股票未上市部分,按申购价格计算净值。

5.本产品网上申购中签的股票中已上市但未卖出部分,按估值日收盘价格计算净值。

6.本产品每份初始净值1元。净值已扣除固定费用。

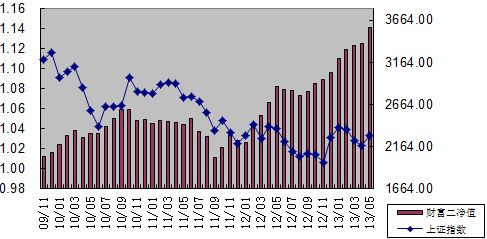

财富成长计划2期每份净值变化如下图所示:

二、本月市场回顾与投资小结

1. 市场回顾

上证综指5月份上涨5.63%,深证成指上涨6.52%,沪深300上涨6.50%,中小板指数上涨14.52%,创业板指数上涨20.65%。5月份各行业指数均上涨,其中国防军工(20.33%)、计算机(18.14%)、电子元器件(17.52%)等涨幅居前,煤炭、银行、钢铁等跌幅居前。

5月资金面保持适度宽松,经济弱势复苏,故基本面因素成为主导债券市场走势的关键因素,所以在数据验证了复苏低于预期且“旺季不旺”的情况下,债券市场持续走好,收益率持续下行。虽然4月份监管风暴对债市造成一定的影响,但5月份债市在基本面和资金面的驱动下基本收复失地。5月底,由于财政缴款因素和月末考核,市场资金面出现一定程度的紧张,部分品种的收益率出现小幅上行。

5月汇丰PMI终值收至49.6%,跌破荣枯线以下,新出口订单指数更回落至枯荣线下。中采PMI 5月份为50.8%,比4月份提升0.2%。4 月规模以上工业企业数据显示,主营业务收入同比增长11.9%,与上月持平;利润总额同比增长11.4%,较上月的12.1%有所回落。收入增速趋平主要是由于PPI 持续在低位使得价格维持在低位,利润增速的回落主要是净利率小幅下降导致。由于PPI 持续在低位,未来企业盈利的改善速度或慢于预期,但较去年同比仍在明显改善中。目前原材料库存水平仍低,显示经济仍在低位,但边际上看已略有改善。但总体而言,从市场反应来看,经济依然在弱势复苏的轨道之中。

5月长久期品种表现较好。信用债中的城投债、10年超AAA 企业债、5年期中低评级债表现较好,显示出机构较高的风险偏好。目前从信用债的曲线形态上,期限利差处于一个较合理的水平,高低等级利差略偏低。本月信用债日均成交量从前月的3,726 亿元大幅萎缩至1,228 亿元,交易量急剧萎缩,主要是近期监管打击丙类户、同一机构不同账户之间的交易和过券有关。分项来看,中票、短融和企业债的日均成交量分别为230 亿元、169 亿元和239 亿元,降幅分别为68%、61%和62%。上月央行在公开市场继续进行央票发行和正回购操作,回笼资金3,450亿元,同时由于央票到期和正回购到期较多,最终累计净投放资金1,300亿元,而正回购和央票发行利率保持不变。

2. 投资小结

本报告期内净值涨幅为1.43%。产品操作方面,在报告期间,对持仓的股票型基金未有调仓;债券类配置方面,持仓的交易所债券总体走势较好,对提升本月产品净值起到关键作用。

期末持仓状况

| 投资品种 | 市值(元) | 市值占净值比例 |

| 股票 | 0.00 | 0.00% |

| 债券 | 49,405,014.33 | 82.64% |

| 股票基金和指数基金 | 4,471,079.60 | 7.48% |

| 开放式债券基金 | 5,364,423.98 | 8.97% |

| 开放式货币基金 | 0.00 | 0.00% |

| 信贷资产 | 0.00 | 0.00% |

| 申购冻结款 | 0.00 | 0.00% |

| 现金及其它 | 652,591.10 | 1.09% |

注:资产组合中含已计未提的管理费。

三、后市展望与投资策略

1. 后市展望

宏观经济走势分析

从发电量来看,5月份工业经济景气度环比有所改善。从结构来看,生产的改善强于需求,产需的差异导致产成品库存上升、工业品价格仍在下降,不过降幅有所收窄。由于基数效应,5月份同比增速依然较弱,发电量同比增速预估2-3%,工业增加值同比增速预估9.2%。

从流动性来看,5月外汇占款可能已经显著回落,央行可能会加强流动性管理来平抑市场价格。同时6月份后高收益市场化债务工具可能集中到期,若政策力度和时间点衔接不到位,资金面可能出现阶段性紧张的情况。虽然央行创造基础货币的能力毋庸置疑,如果外部风险真正升级,央行最终可能通过对冲来继续维持宽松的货币市场,但引起的风险偏好崩塌更值得关注,央行短期内恐怕无法完全对冲这一风险。

2. 投资策略

权益类投资方面,当前通胀压力较小,且市场对经济复苏预期维持弱复苏判断的背景下,投资顾问计划保持权益类资产的仓位。

固定收益投资方面,结合产品规模、流动性特征,投资顾问将计划减持部分高票息的交易所债券品种,避免资金面紧张引发的交易所高收益债调整影响产品净值。作为替换,投资顾问将增持部分久期较短的防御性品种。

产品各管理人共同珍惜产品投资人对我们的投资和信任。投资顾问将继续奉行审慎投资、规范运作的管理原则,勤勉尽责地为提高账户收益率、实现客户资产价值最大化而努力。

感谢您对中信银行的大力支持!

中信银行

2013年6月13日